银保监会2月28日发布的1月份监管数据显示,1月银行业金融机构信贷投放保持较大力度。人民币贷款同比增长13.4%,增速较上年同期高0.2个百分点。当月新增人民币贷款3.2万亿元,同比多增3284亿元,新增人民币贷款占社会融资规模增量的77%,有效发挥金融支持实体经济主渠道作用。

从行业投向看,金融普惠性可得性明显提升。1月末,单户授信总额1000万元及以下的普惠型小微企业贷款余额达到9.6万亿元,保障性安居工程贷款同比增长29.3%,居民信用卡贷款同比增长23.6%。基础设施行业贷款增长势头良好,1月基础设施行业贷款增加6239亿元。制造业贷款增速继续回升,1月份新增制造业贷款达到上年同期的2.2倍。

从期限结构看,1月份,企业及其他单位中长期贷款增加1.39万亿元,占新增企业及单位贷款的一半以上,是银行信贷投放的主要类型,企业及其他单位中长期贷款同比增长12%,增速大幅快于短期贷款。

同时,票据融资增长缓解了企业流动资金压力,贴现及买断式转贴现增加5000多亿元,票据融资较上年同期有较为明显的增长。

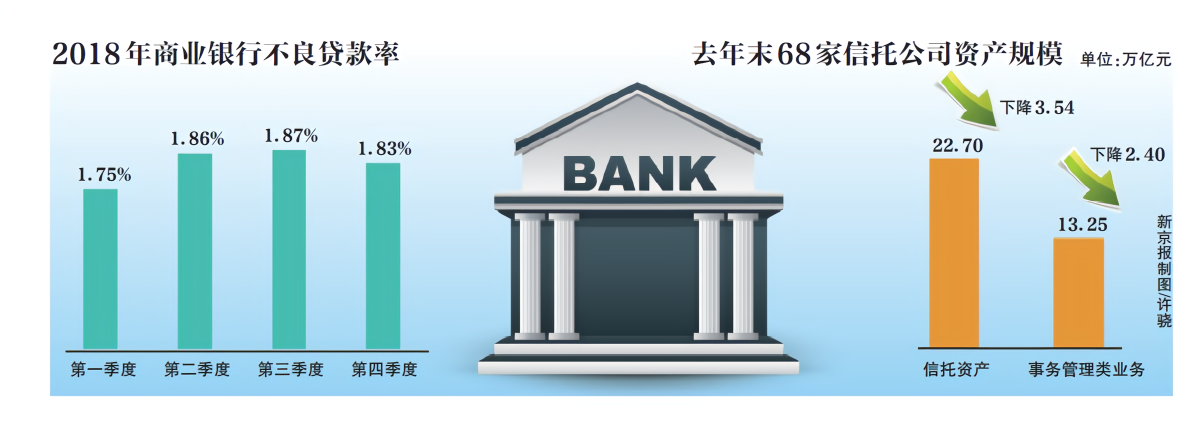

从资产质量看,1月末不良贷款率为2%,而据银保监会此前公布的数据,2018年银行业不良贷款率为1.89%,2018年四季度末商业银行不良贷款率1.83%。此外,1月商业银行拨备覆盖率为186.8%,贷款损失准备余额达到3.9万亿元。

“加快建立金融机构风险处置和破产机制”

近期,金融供给侧改革引发热议。作为监管部门,银保监会将有何动作?昨日,银保监会首席风险官、新闻发言人肖远企说,银保监会将从五个方面发力。

一是从资金投放、机构布局、产品体系上增加有效供应。其中,资金投放上,确保社会融资规模保持合理的增长速度。不搞大水漫灌,以精准滴灌的方式支持重点领域和薄弱环节。在机构布局上,完善开发银行和政策性银行管理体制,推动建立普惠金融事业部、小微支行和社区支行,批准设立民营银行,促进城商行、农村中小银行、信托公司和金融资产管理公司回归本源,推动设立银行理财子公司,丰富债转股实施机构,深化保险机构改革,引入外资竞争,形成多层次、广覆盖、有差异的银行保险机构体系。产品体系上,开发个性化、差异化、定制化金融产品。

“下一步增加中小银行和保险机构的数量和业务比重。同时通过开放,引进专业特色的外资机构,和中资企业进行股权和业务合作。”肖远企强调。

第二,优化金融结构。促进行业回归本源良性发展、推动优化直接融资结构、推动机构优化客户结构。“着力提高银行风险偏好,消除隐性壁垒和制度歧视,为民营小微企业提供更加有效的融资服务。推动银行保险机构大力支持乡村振兴,更加重视零售业务未来发展的广阔前景。”肖远企表示。

三是降低融资成本。深入整治不合规、不合理收费,严厉打击变相提高融资成本的行为。督导银行制定差异化贷款利率下降目标,通过内部资金转移定价优惠、下调转贷利率等方式,合理控制利率水平。

四是提高配置效率。如何提高配置效率,肖远企提出,要运用金融科技、实现流程再造、完善公司治理机制、建立健全退出渠道。

其中,在建立健全退出渠道上,肖远企提出,加快建立适合我国国情的金融机构风险处置和破产机制,优化“僵尸企业”退出机制,积极推动建立企业兼并收购、清算重组等市场化处置制度体系,提高资金使用效率。

五是畅通良性循环:畅通国内国际两个市场、两种资源,扩大高水平开放;畅通金融资源流动,统筹加大金融基础设施建设;疏通货币信贷政策传导机制,打通“最后一公里”。

公募信托1万元起购?“小道消息”

近期,有媒体报道称,由银保监会信托部制定的《信托公司资金信托管理办法》(简称《办法》)进一步梳理并明确了具体业务的监管规则,目前对各省级银监局的征求意见已经结束。该《办法》包括五大要点内容:信托产品包括公募与私募,可以面向不特定社会公众发行公募信托产品,认购起点1万元;创设信托产品新的分类,资金信托分为资金融通型信托和资产配置型信托;投资者首次认购私募信托产品必须面签,并且设置24个小时的冷静期;固收类证券投资信托产品,允许卖出回购方式运用信托财产;业绩报酬提取频率不得超过每六个月一次,且不得超过基准收益的60%。

受此消息影响,信托股飙升。

昨日,银保监会信托部主任赖秀福回应称,资金信托管理办法、信托公司流动性监管办法、信托公司资本管理办法都在监管部门考虑安排之中。且这些工作从去年就已开始起草。

“1万元起购信托为小道消息,不准确。这是资金募集方式上的调整,此前信托定位在私募行业,但是现在根据市场反应,可能还有研究拓展的空间。目前资金信托管理办法已经纳入了今年的工作安排,争取年底前推出。”赖秀福表示,确切消息以最终官方发布为准。

截至2018年末,全部68家信托公司管理信托资产22.70万亿元,比年初下降3.54万亿元,同比稳中有降。其中,事务管理类业务规模13.25万亿元,比年初下降2.40万亿元,同比下降15.33%。其中,绝大部分是监管套利、隐匿风险的通道业务。

“在某些方面对邮储银行差异化监管”

近日,银保监会公布的最新银行金融机构法人名单显示,邮储银行“跻身”国有大型商业银行行列,“五大行”变成“六大行”。

为何将邮储银行划为国有大行?

“邮储银行在股权结构、整体规模等方面与另外五家国有大行较为接近,划入国有大行的序列更合适些。”昨日,银保监会大型银行部主任杨丽平表示,目前“大型银行”的统计口径已经变成六家。

杨丽平坦言,邮储银行有其特殊性。比如,在银行网点上,邮储银行实行“自营加代理”的形式,而另外五家国有大行并无“代理网点”。在资产负债结构上的差异,也使得邮储银行和五家大行在业务、客户定位上存一定的差异。

“因此,在对邮储银行的监管上,在某些方面实行差异化的监管。比如,邮储银行的网点属于代理网点,别的银行没有代理网点,在防范风险上,邮储可能要复杂得多,监管也会有不同的要求。此外,大型银行是全球系统重要银行,有更高的监管标准,而邮储银行并不是。”杨丽平说。

不过,杨丽平同时补充,差异只是个别,目前监管对所有商业银行监管的指标体系还是一致的。“在监管的方式方法、市场准入、报表分析、资本充足率要求等监管指标上,邮储银行和五大行受到一样的监管标准。”

“今年房地产信贷政策没有变化”

近期,有媒体报道,多地房地产利率松动,这是否意味着房地产的信贷政策转向?

“从银保监会的角度,房地产的信贷政策没有变化。”银保监会统信部主任刘春航表示,今年银保监会会进一步落实差异化的房地产信贷政策,按照分类指导、因地施策的指导,对于有刚需和改善性需求、而且自身有财务支付能力的购房者,继续给予贷款支持。但是对于投资性、甚至投机性需求的购房者,银保监会会继续进行严格的管控,通过提高首付比例,调整利率的风险定价等方式,实施更严格的要求。

刘春航表示,银保监会的目标是,坚决遏制房地产泡沫,防止市场出现大起大落。

在近日国新办的发布会上,银保监会副主席王兆星也表示,银保监会继续对房地产开发贷款、个人住房按揭贷款实行更加审慎的贷款标准。

据银保监会1月监管数据,2019年1月份,银行业金融机构境内口径新增贷款3.4万亿元,同比多增8236亿元。新增贷款结构更加平衡,对实体经济信贷供给力度加大。其中,8474亿元投向房地产及个人住房按揭贷款,占比下降10.5个百分点。

新京报记者侯润芳编辑王宇校对付春愔

来源:凤凰网

(编辑:党宁)